■名家思维

对于那些资金不宽裕的上市公司而言,选择发行定向可转债购买资产,其中无疑是存在一定的风险的。基于此,笔者以为,如果上市公司资金实力一般,最好不要选择发行定向可转债的方式购买资产;否则,有可能搬起石头砸了自己的脚。

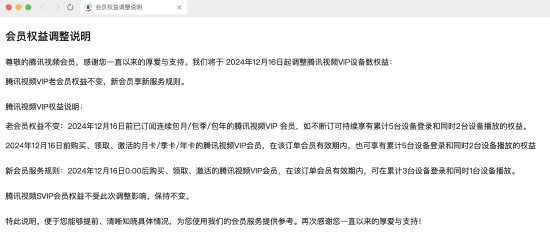

日前,证监会发布《上市公司向特定对象发行可转换公司债券购买资产规则》(下称《定向可转债重组规则》),其目的是为了进一步支持上市公司以定向可转债为支付工具实施重组,置入优质资产、提高上市公司质量。个人以为,《定向可转债重组规则》为上市公司并购重组支付对价提供新的选择,但也须理性看待上市公司发行定向可转债购买资产的行为。

《定向可转债重组规则》从发行条件、定价机制、限售期限、投资者适当性管理、权益计算等多方面作出了原则性的规定。比如《定向可转债重组规则》规定,以资产认购取得定向可转债的特定对象不符合相关板块股票投资者适当性要求的,所持定向可转债可以转股,转股后仅能卖出、不能买入对应股票。该规定对不符合投资者适当性要求的特定对象买入相关板块股票的行为进行限制,既有利于防范其投资风险,也是维护市场公平原则的需要,值得肯定。

资产重组是资本市场永恒的主题。每年上市公司并购重组的金额,基本上都会高于再融资金额,更是将新股IPO融资额远远地抛在后面。在2014年至2016年,沪深股市上市公司甚至掀起并购重组的热潮。期间每个交易日停牌的上市公司数量超过200家,其中绝大部分都在筹划重大事项,亦即筹划并购重组,也足以见证上市公司对于并购重组的热衷程度。

近些年来,在诸多因素的影响下,并购重组热度虽然不如以前,但仍然是市场关注的热点。某些涉及热点题材的重组事项,相关上市公司的股价同样会遭遇市场资金的爆炒,也凸显出并购重组对于上市公司以及投资者的吸引力。

上市公司实施并购重组,往往需要支付一定的对价,或发行股份,或现金支付,或发行股份+现金支付的组合方式。《定向可转债重组规则》的发布,让上市公司在实施并购重组时,拥有了新的支付工具与支付方式。今后,上市公司在支付并购重组对价时,还可以发行股份+发行定向可转债的方式,也可以发行定向可转债+现金对价的方式,还可以发行股份+发行定向可转债+现金对价的方式。支付对价的方式更加灵活,也能给重组方更多的选择,这对于促进上市公司并购重组事项无疑将是大有裨益的。

事实上,自2018年证监会启动定向可转债试点以来,上市公司发行定向可转债支付对价的案例并不少见。比如截至今年10月底,证监会共许可24家上市公司发行定向可转债40只,发行规模215.31亿元;其中,作为支付工具24只,交易金额92.86亿元。数据说明,定向可转债作为并购重组支付工具,还是有一定市场和受到上市公司青睐的。

必须指出的是,虽然是定向发行的可转债,但同样具备可“股”可“债”的特性。对于重组方而言,其持有定向可转债,将处于进可攻,退可守的有利位置,当股价高于转股价格时,其可选择转股获利。当股价低于转股价格或转股无利可图时,持有人可选择到期后由上市公司赎回,以获取本息。毫无疑问,这也是某些重组方愿意接受定向可转债的一大原因。

但对于上市公司而言,发行定向可转债购买资产,如果重组方全部转股,虽然总股本扩大了,但上市公司获得了相关资产,这相当于发行股份购买资产。如果重组方不选择转股,而是到期后由上市公司全部赎回定向可转债,则相当于上市公司以现金对价购买资产。这对于那些资金不宽裕的上市公司而言,选择发行定向可转债购买资产,其中无疑是存在一定的风险的。基于此,个人以为,如果上市公司资金实力一般,最好不要选择发行定向可转债的方式购买资产;否则,有可能搬起石头砸了自己的脚。

曹中铭:理性看待可转债购买资产行为

洪福气质

2023-12-08 10:45:20

67378

0